Июнь 2018. Ежемесячный обзор

В июне доходность 10-летних US Treasuries осталась на уровне 2,86%, большинство рискованных облигаций снизилось из-за роста спредов (особенно на emerging markets). Индекс валют emerging markets по отношению к доллару (JP Morgan EM Currency Index) в июне снизился на 2,6%, доходности большинства локальных облигаций выросли (кроме Мексики). Валюты развивающихся стран демонстрируют почти непрерывное падение к доллару уже в течение 3 месяцев.

В июне доходность 10-летних US Treasuries осталась на уровне 2,86%, большинство рискованных облигаций снизилось из-за роста спредов (особенно на emerging markets). Наклон кривой US Treasuries уменьшился: доходность 2‑летних US Treasuries выросла на 10 пунктов, 30-летних – снизилась на 4 пункта.

Продолжение роста доходности коротких US Treasuries, вероятно, отражает продолжающее ужесточение политики ФРС. Опубликованные по итогам очередного заседания ФРС прогнозы (dot plots) стали предполагать 4, а не 3 повышения ставки в этом году. ЕЦБ на июньском заседании также сигнализировал об уменьшении стимулирования экономики, опубликовав план выхода из программы выкупа активов.

Доллар продолжил ралли, хотя и меньшими темпами: индекс доллара по отношению к глобальным валютам (DXY Index) вырос на 0,5%, индекс валют emerging markets по отношению к доллару (JP Morgan EM Currency Index) упал на 2,6%.

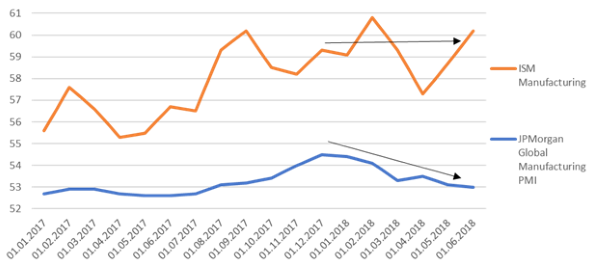

Ралли доллара, на наш взгляд, отражает опережающую динамику американской экономики по сравнению с мировой: начиная с декабря 2017 года, мировая экономика заметно снизила скорость роста, а американская продолжила расти примерно в том же темпе.

ISM Manufacturing и global manufacturing PMI

Источник: Bloomberg

В июне снова появилась тема ухудшения ситуации в Китае. Китайский фондовый рынок упал с январских максимумов более чем на 20%, спреды по долларовым облигациям китайских эмитентов заметно расширились.

Shanghai Composite Index

Источник: Bloomberg

Китайская экономика, в отличие от американской или европейской, не демонстрировала существенного ускорения в 2017 году и, судя по оценкам большинства аналитиков, в последние месяцы уже постепенно замедлялась. Увеличение стоимости фондирования в экономике с исключительно высоким уровнем левериджа на фоне новостей о возможных торговых войнах может привести к рецессии. На наш взгляд, рынок может недооценивать вероятность «жесткой посадки» китайской экономики. Более того, трудоспособное население в Китае сокращается, поэтому в среднесрочной перспективе вероятно не только циклическое, но и структурное замедление роста.

Кредитные рынки и облигации emerging markets

Спреды по рискованным облигациям продолжили расширяться, хотя и более медленными темпами. Облигации инвестиционного уровня в 2018 году являются одним из худших активов по динамике с начала года, спред по ним достиг максимума за 16 месяцев (для сравнения, индекс S&P 500 с начала года в небольшом плюсе).

Спред корпоративных облигаций инвестиционного уровня (Bloomberg Barclays USD Liquid Investment Grade Corp Average OAS) в июне расширился на 9 пунктов, высокодоходных (BarCap US Corporate High Yield YTW – 10Y US Treasuries Spread) – на 8 пунктов. Спред долларовых облигаций emerging markets (Bloomberg Barclays EM Hard Currency Aggregate Average OAS) увеличился на 15 пунктов.

Индекс валют emerging markets по отношению к доллару (JP Morgan EM Currency Index) в июне снизился на 2,6%, доходности большинства локальных облигаций выросли (кроме Мексики). Валюты развивающихся стран демонстрируют почти непрерывное падение к доллару уже в течение 3 месяцев.

В целом ситуацию на emerging markets в июне можно охарактеризовать как продолжение кризиса: падение валют приводит к необходимости ужесточения монетарной политики, что снижает экономический рост.

Из новостей за месяц можно отметить ситуацию с Бахрейном: на фоне резкого роста доходности его облигаций Саудовская Аравия и некоторые другие арабские страны сообщили о возможном предоставлении помощи. По долговым метрикам Бахрейн является одним из самых слабых emerging markets (соотношение долг/ВВП 91% на конец 2017 года при очень высокой стоимости фондирования), однако во многих более крупных странах ситуация с суверенным долгом не лучше (например, в Египте соотношение долг/ВВП 101% на конец 2017 года). На наш взгляд, ухудшение условий финансирования для emerging markets может привести к большому количеству подобных историй, а помощь всем этим странам невозможна.

Российские облигации

Российские активы на фоне дорогой нефти выглядели лучше аналогов.

Доходности суверенных долларовых облигаций немного увеличились (например, доходность России 27 выросла с 4,64% до 4,72%.), корпоративных – уменьшились в среднем на 5-10 пунктов (на фоне растущих доходностей по большинству emerging markets).

Снижение доходностей российских корпоративных долларовых облигаций в мае-июне на фоне роста доходностей по большинству эмитентов emerging markets привело к тому, что российские эмитенты уже не выглядят дешевыми относительно emerging markets в целом. Отдельные облигации даже вернулись на уровень 5 апреля (до санкций): например, Лукойл 23.

В отличие от мая, в июне рубль не смог противостоять глобальному тренду на укрепление доллара и снизился на 0,6% (тем не менее, это лучше динамики большинства валют emerging markets). Доходность ОФЗ 26207 увеличилась на 31 пункт (до 7,68%), что примерно соответствует динамике сравнимых локальных облигаций других emerging markets. Как мы и ожидали, рост долларовых ставок по российским эмитентам начал транслироваться в рост рублевых ставок.

PMI Manufacturing в июне снова был ниже 50, указывая на сокращение производства второй месяц подряд. Из макроэкономических новостей можно также отметить взлет индекса цен производителей (PPI) до 12% в июне (к июню 2017 года).

Товарные рынки

Bloomberg Industrial Metals Subindex (включает медь, алюминий, никель и цинк) в июне упал на 4,9%. Снизились все компоненты индекса, сильнее других – цинк (-7,9%).

Нефть, как и в мае, заметно падала в течение месяца, но по итогам месяца продемонстрировала существенное увеличение в цене (2,4% по ближайшему фьючерсу на Brent). Рост ближайшего фьючерса совпал с резким падением спреда между годовым и ближайшим к погашению фьючерсами до рекордно низких уровней, поэтому последняя волна роста выглядит несколько виртуальной. Интересно также отметить, что максимум данного спреда почти идеально совпал с минимумом цен на нефть зимой 2016 года.

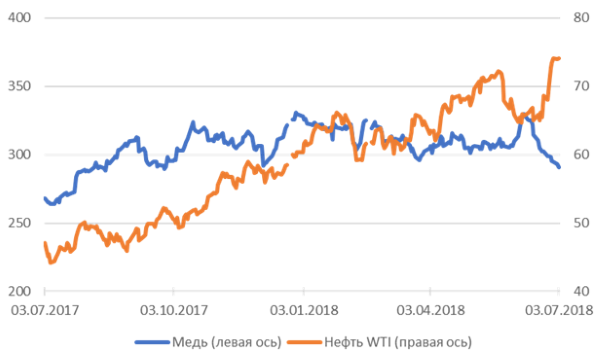

Динамика нефти по итогам первого полугодия 2018 года также сильно контрастирует с другими сырьевыми товарами: нефть выросла на 18,8% и достигла максимума с 2014 года, а медь (как и большинство металлов) упала на 10,6%.

Динамика цен на медь и на нефть WTI

Источник: Bloomberg