Февраль 2018. Еврооблигации российских эмитентов

Завтра, 23 февраля рейтинговые агенства S&P и Fitch объявят решения по суверенному рейтингу России.

Мы считаем, что в целом российские еврооблигации уже справедливо оценены с учетом возможного повышения рейтинга на 1 ступень. Тем не менее, возможный позитивный эффект от повышения рейтинга можно попробовать отыграть в отдельных выпусках Газпрома, торгующихся с премией к аналогам.

23 февраля Standard & Poor’s и Fitch планируют принять решение о возможном изменении суверенного рейтинга РФ. Наиболее интересно решение Standard & Poor’s, так как в случае повышения рейтинга c текущего уровня BB+ он станет инвестиционным (рейтинг РФ от Fitch уже находится на инвестиционном уровне BBB-). В этом случае РФ будет иметь инвестиционный рейтинг от 2 агентств, что может существенно расширить круг инвесторов.

С точки зрения формальных показателей государственного долга повышение рейтинга более чем вероятно, но Standard & Poor’s уже сообщило, что будет оценивать не только долговые метрики, но и перспективы экономического роста (которые выглядят не очень хорошо). Кроме того, недавно появилась статья Bloomberg, утверждающая со ссылкой на источники, что правительство рассматривает возможность радикального увеличения долга для финансирования инфраструктурных расходов. Таким образом, получение инвестиционного рейтинга от Standard & Poor’s вряд ли можно считать гарантированным.

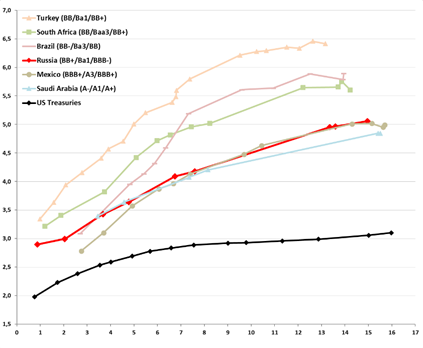

На наш взгляд, повышение рейтинга суверенных облигаций до инвестиционного уровня уже заложено в цены и суверенных, и большинства корпоративных облигаций. Российские суверенные облигации, несмотря на недавний рост доходности (вслед за глобальными ставками), по-прежнему выглядят достаточно дорогими. Например, доходность России 26 (4,09%) всего на 5 пунктов выше, чем у облигаций Катара (AA-/Aa3/AA-) с погашением в 2026 году, и ниже, чем у облигаций AT&T (BBB+/Baa1/A-) с погашением в 2027 году. Российская долларовая суверенная кривая находится практически на уровне Мексики (BBB+/A1/BBB+) и Саудовской Аравии (A‑/A1/A+).

Долларовые суверенные кривые emerging markets

Источник: данные Bloomberg на 21.02.18

Кроме того, Moody’s недавно повысил рейтинги многих российских компаний (несмотря на сохранение суверенного рейтинга на уровне Ba1) – таким образом, многие российские компании 1 эшелона уже имеют инвестиционный рейтинг от 2 агентств (Moody’s и Fitch), что может снизить эффект от возможного повышения рейтинга третьим агентством.

Тем не менее, возможное повышение рейтинга РФ позитивно для облигаций российских эмитентов. Несмотря на то, что рынок в целом, на наш взгляд, уже отражает данный позитив, для отдельных недооцененных выпусков он может стать фактором положительной переоценки.

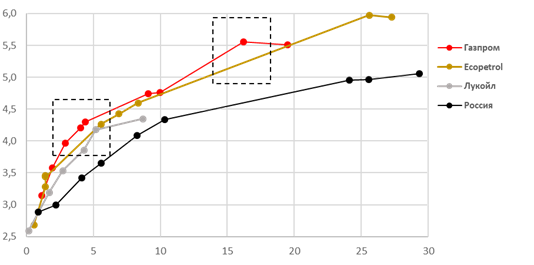

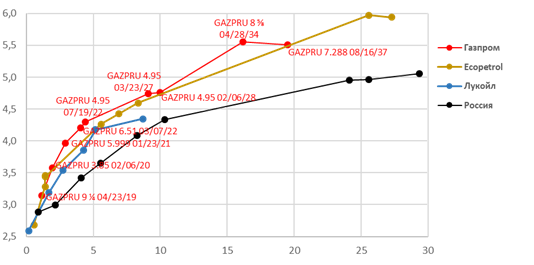

Например, отдельные выпуски Газпрома (короткие GAZPRU 5.999 01/23/21, GAZPRU 6.51 03/07/22, GAZPRU 4.95 07/19/22, а также длинный GAZPRU 8 ⅝ 04/28/34) сейчас выглядит недооцененными на 10-15 пунктов относительно своей кривой и бумаг аналогичного качества. В качестве наиболее близкого аналога мы выбрали колумбийскую государственную нефтяную компанию Ecopetrol (BBB-/Baa3/BBB).

Долларовые кривые Газпрома, Ecopetrol, Лукойла, РФ

Источник: данные Bloomberg на 21.02.18

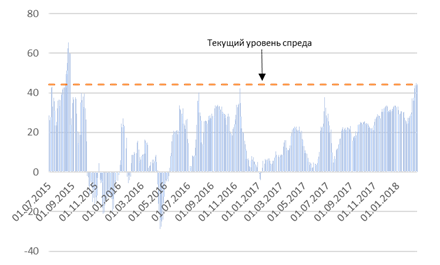

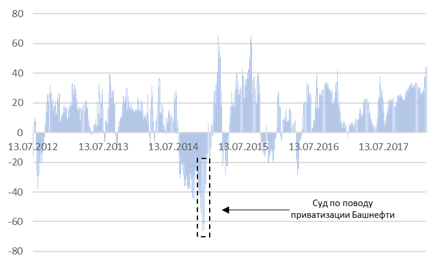

Кроме того, в текущий момент премия Газпрома к Лукойлу (по облигациям с погашением в 2022 году) находится на максимуме с 2015 года.

Спред между доходностью облигаций Газпрома и Лукойла с погашением в 2022 году

Источник: Bloomberg

Интересно отметить, текущий спред между доходностью облигаций Газпрома и Лукойла с погашением в 2022 году по сравнению с его долгосрочной динамикой, на наш взгляд, сигнализирует о том, что сейчас рынок сильно недооценивает риски для частных компаний в РФ. Например, осенью 2014 года на фоне истории с Башнефтью облигации Лукойла давали большую премию по доходности к Газпрому.

Спред между доходностью облигаций Газпрома и Лукойла с погашением в 2022 году

Источник: Bloomberg