Апрель 2018. Еврооблигации российских эмитентов

В апреле российские активы упали из-за новостей о санкциях против Русала, особенно сильным было снижение еврооблигаций российских эмитентов. На наш взгляд, это создало интересные возможности для инвестиций: разница между долларовой и рублевой доходностью на многолетних минимумах, качественные российские компании торгуются на уровне эмитентов с рейтингом B-.

В апреле российские активы упали из-за новостей о санкциях против Русала, особенно сильным было снижение еврооблигаций российских эмитентов. На наш взгляд, это создало интересные возможности для инвестиций: разница между долларовой и рублевой доходностью на многолетних минимумах, качественные российские компании торгуются на уровне эмитентов с рейтингом B-.

Мы пессимистично оцениваем среднесрочные перспективы РФ: до новых санкций экономика уже демонстрировала признаки замедления (PMI Manufacturing в феврале снизился до 50,2 – самого низкого уровня с июля 2016 года, в марте – улучшился лишь до 50,6), санкции и падение рынков могут привести к рецессии. Особенностью emerging markets являются необычно длительные по меркам развитых стран периоды рецессии/депрессии, а ухудшение институтов, наблюдаемое в РФ в последние годы, может привести к тому, что циклическая рецессия перейдет в депрессию. Таким образом, в целом по отношению к российским активам мы настроены очень осторожно.

Однако необычно глубокое падение еврооблигаций (по сравнению с акциями и рублевыми облигациями) сделало их относительно нечувствительными к бизнес-рискам: если не будет новых санкций, практически все возможные проблемы бизнеса уже заложены в текущие цены. Более того, снижение курса рубля, вероятно, приведет к росту финансовых показателей большинства экспортеров. Риск новых санкций, судя по последним новостям, сильно уменьшился.

Мы считаем, что еврооблигации могут быть интересны, с одной стороны, как альтернатива рублевым активам, с другой – как торговая идея на сокращение спреда к другим эмитентам сравнимого кредитного качества.

Спред рублевой и долларовой доходности суверенных облигаций находится на минимуме с осени 2013 года, по корпоративным облигациям соответствующие спреды еще уже. В этой ситуации валютные еврооблигации российских компаний выглядят намного интереснее рублевых облигаций.

Спред рублевой и долларовой доходности (ОФЗ 26207 и Россия 28)

Источник: Bloomberg

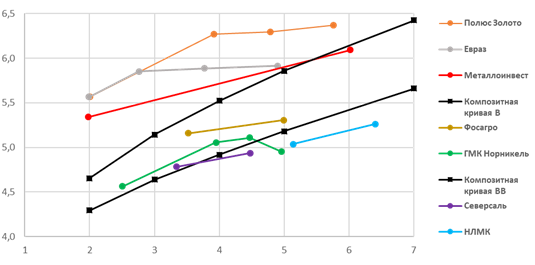

Еврооблигации российских компаний, особенно металлургических, также выглядят сильно перепроданными на фоне других компаний сравнимого кредитного качества. На графике ниже видно, что еврооблигации металлургов 1 эшелона торгуются на уровне, примерно соответствующем рейтингу BB, а еврооблигации Полюс Золото, Евраза и Металлоинвеста – в основном выше кривой, примерно соответствующей рейтингу B. На наш взгляд, при отсутствии новых санкций доходность еврооблигаций данных компаний может снизиться на 50-100 пунктов.

Долларовые кривые российских металлургических компаний и композитные кривые B, BB

Источник: данные Bloomberg на 27.04.18

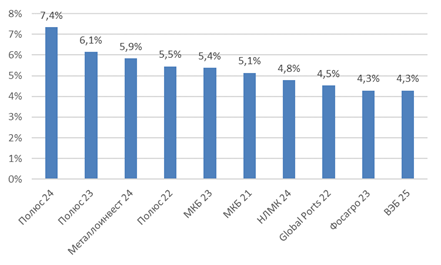

Мы считаем особенно интересными еврооблигации Полюс Золото (с погашением в 2022-24 годах), Металлоинвеста (с погашением в 2024 году) и НЛМК (с погашением в 2024 году), упавшие сильнее других качественных эмитентов на новостях о санкциях против Русала и, соответственно, имеющие больший потенциал роста в случае уменьшения риска новых санкций.

Еврооблигации российских эмитентов с наибольшим снижением с 06.04.18 (рейтинг BB- и выше)

Источник: данные Bloomberg на 27.04.18

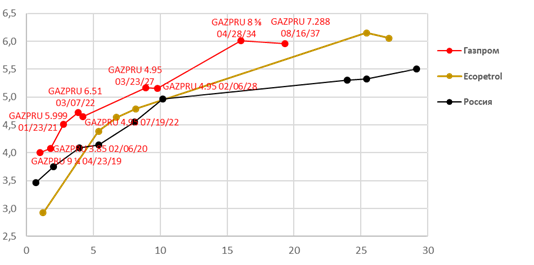

Более консервативным инвесторам, по нашему мнению, могут быть интересны еврооблигации Газпрома, которые хотя и не упали так, как у других российских эмитентов, но все же были хуже сравнимых эмитентов с emerging markets. В отличие от начала года, сейчас Газпром торгуется с существенной премией к близкому аналогу – колумбийской государственной нефтяной компании Ecopetrol (BBB-/Baa3/BBB). Санкционный риск для Газпрома минимален (из-за зависимости Европы от российского газа), но в случае улучшения ситуации вероятны новые крупные размещения, поэтому мы считаем более привлекательными короткие выпуски (GAZPRU 5.999 01/23/21 и GAZPRU 6.51 03/07/22).

Долларовые кривые Газпрома, Ecopetrol, РФ

Источник: данные Bloomberg на 27.04.18