Март 2016. Взгляд на долговой рынок

В стройный хор пессимистов, предрекающих крах развивающимся странам, производителям нефти и сырья, недавно вклинились голоса ведущих мировых инвесторов, которые увидели в перепроданном и вышедшем из моды сегменте финансового рынка одну из лучших инвестиционных возможностей десятилетия.

Несмотря на удручающую годовую отчетность и «санкции» со стороны рейтинговых агентств на финансовых рынках началось избирательное ралли в ценных бумагах сырьевых компаний. Так, акции и облигации Anglo American в преддверии публикации отчетности и понижения рейтингов до «мусорного уровня» обновили в начале января рекордные минимумы, а по факту выхода новостей начали бурно расти, подорожав за полтора месяца на 130% и 40% соответственно.

На наш взгляд, пока рано говорить о полномасштабном восстановлении развивающихся рынков, но ценные бумаги отдельных компаний уже прошли ценовое дно и являются актуальными инвестиционными идеями.

В феврале ряд эмитентов из развивающихся стран и глобальных сырьевых компаний показали впечатляющее ралли в условиях неоднозначного новостного фона. Так, облигации крупнейшей мировой горнодобывающей и трейдинговой компании Glencore подорожали относительно январских минимумов на 25-30%, облигации Anglo American, крупнейшего в мире производителя платины, алмазов и бриллиантов подрожали на 35-40% несмотря на downgrade кредитного рейтинга до “мусорного уровня” всеми тремя основными рейтинговыми агентствами.

На первый взгляд, ралли в облигациях не обосновано динамикой сырьевых рынков.

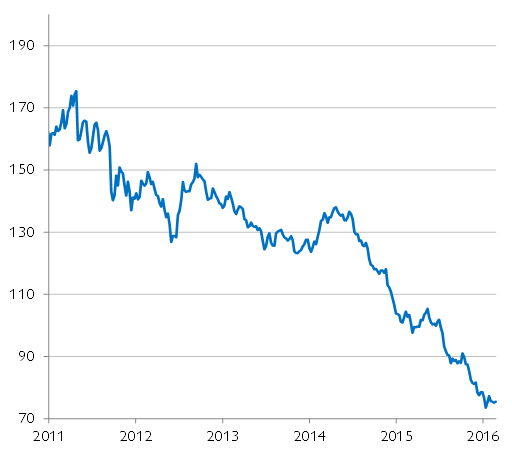

С начала года индекс сырьевых товаров Bloomberg Commodities упал на 4%. После достижения очередного исторического минимума 20 января (индекс рассчитывается с 1991 года) цены на commodities немного подросли, однако 5-недельный период стабильности сложно назвать надежным индикатором разворота. В прошлом году стабилизация длилась существенно дольше – с января по начало июля, после чего падение цен возобновилось.

Bloomberg Commodities Index

Источник: Bloomberg

После провального для развивающихся рынков 2015 года и такого же января 2016, в феврале, наконец, настроения инвесторов начали меняться. На защиту развивающихся рынков встали такие титаны как BlackRock Inc., Franklin Templeton и PIMCO. На страницах мировых СМИ они высказали аргументы «за»:

- Оцененность акций компаний из развивающихся стран опустилась до уровня, от которого в прошлом начинался долгосрочный рост, который приносил инвесторам почти 200% прибыли;

- Нефтяной и сырьевые рынки показывают признаки стабилизации, ожидания повышения ставки ФРС сходят на нет, многолетний тренд на укрепление доллара теряет силу;

- Ряд развивающихся стран, таких как Мексика, Южная Корея, Индонезия продолжают демонстрировать сильные макроэкономические показатели, и при этом подверглись распродаже вместе с остальными странами, где действительно наблюдаются проблемы.

В то же время остаются скептики, которые отмечают риски:

- Увеличение вероятности мировой рецессии, в особенности из-за продолжающихся проблем в экономике Китая;

- Долговая нагрузка в крупных развивающихся странах приблизилась к критическому уровню и продолжает нарастать.

- Отсутствие прогресса в отходе от гос. капитализма в странах, где эта политика явно спровоцировала значительные проблемы.

На наш взгляд, пока рано говорить о полномасштабном восстановлении развивающихся рынков, но ценные бумаги отдельных компаний уже прошли ценовое дно и являются актуальными инвестиционными идеями.

Основание для избирательного оптимизма мы нашли в финансовых отчетах за 2015 год, опубликованных большинством компаний в последние недели. Мы пришли к двум выводам:

- Ушедшие глубоко в минус северо-американские нефтепроизводители больше не могут сохранять уровень добычи. Это возрождает надежды на восстановление цен на нефть.

- Ряд крупных сырьевых компаний продемонстрировали успехи в сокращении долга и взяли на себя обязательства по дальнейшим действиям, что снимает опасения по поводу их платежеспособности.