Октябрь 2017. Взгляд на долговой рынок

С наступлением осени на финансовых рынках усилился оптимизм. Американские фондовые индексы выросли до новых исторических максимумов, поднимая стоимость акций по всему миру. Индикатор страха, индекс волатильности VIX снизился до исторического минимума. Доходность облигаций эмитентов из развивающихся стран и премия за их кредитный риск сократилась до минимальных значений с 2007 года. Происходящее напоминает позднюю фазу долгосрочного растущего тренда в рискованных активах. Начинающееся сокращение баланса ФРС США может стать катализатором для глубокой переоценки активов на всех сегментах финансового рынка.

Взгляд на глобальный долговой рынок

После относительно спокойного лета с началом осени облигации эмитентов из развивающихся стран продемонстрировали ралли, трудно объяснимое фундаментальными факторами. Хотя все крупнейшие экономики (США, ЕС, Китай и Япония) продолжают умеренно расти, цифры по ВВП не выходят за рамки ожиданий. Рынки должны были отыграть это еще в начале года, а новых значимых событий со знаком плюс не произошло. Риск замедления экономики Китая перестал обсуждаться, но никуда не делся. Shanghai Composite – худший среди основных мировых фондовых индексов по динамике с начала 2016 года. Референдум в Каталонии 1 октября, на котором 90% высказались за отделение от Испании, напомнил о рисках для единой зоны евро. Северная Корея ракетными испытаниями проверяет на прочность терпение США и соседних держав. ФРС США проводит ужесточение денежной политики, начав с 1 октября сворачивание баланса, накопленного в ходе почти 7-летней борьбы с последствиями предыдущего глобального финансового кризиса.

Почему в условиях явных признаков перегретости рынков и многочисленных рисков инвесторы не хотят их замечать, а рисковые активы продолжают расти в цене? Возможно, за ответом стоит обратить внимание на происходящее в другой области.

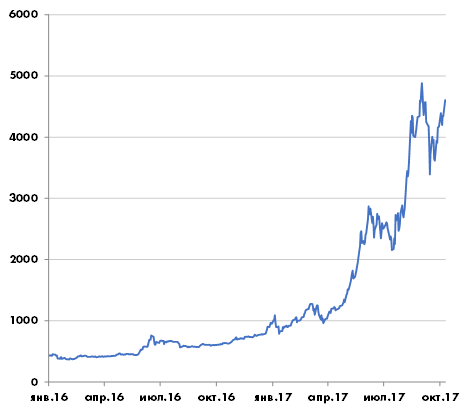

Биткойн пережил в 2017 году две мощных коррекции, упав на 30% в начале лета, и после скачка до нового исторического максимума – 5000 долл., еще раз на 30% в первой половине сентября. Каждый раз ожидания, что пузырь лопнет, не оправдались. Несмотря на многочисленные предупреждения и ограничения регуляторов биткойн продолжил расти, потому что его покупали. Пока приток новых средств от новичков и профессионалов, понимающих риски, но уверенных, что крах пирамиды еще где-то далеко за горизонтом, перекрывает поток на выход, биткойн продолжит расти.

Курс биткойна

Источник: Bloomberg

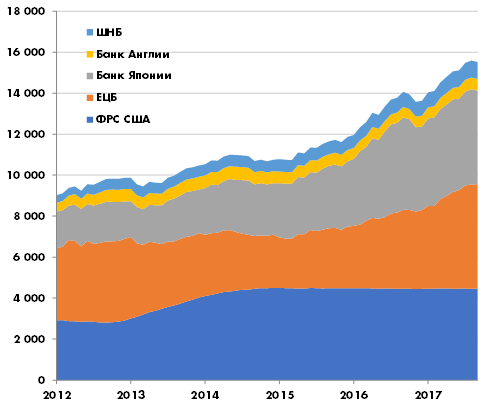

По всей видимости, нечто подобное происходило в последние месяцы на финансовых рынках. Продажи активных инвесторов, так называемых «smart money», ощущающих признаки неправильной оцененности активов, до последнего времени легко абсорбировались притоком новых денег, которые продолжали печатать центральные банки по всему миру. Хотя ФРС США завершила программу количественного смягчения в 2014 году, суммарный объем активов пятерки ведущих центробанков (ФРС США, Европейский Центральный Банк, Банк Японии, Банк Англии и Швейцарский Национальный Банк) увеличился за 3 года еще на 5 трлн. долл., причем в период с апреля 2016 по март 2017 года были зафиксированы рекордные темпы прироста – почти 200 млрд. долл. в месяц. Даже после начала сворачивания баланса ФРС центробанки остаются нетто-покупателями активов. Возможно, в полной мере инвесторы прочувствуют их уход с рынков не раньше следующего года.

Активы ведущих центральных банков мира, млрд. долл.

Источник: Bloomberg

Напомним планы и прогнозы действий монетарных властей.

ФРС США

ФРС объявила, что с 1 октября 2017 года начнет сокращать баланс на 10 млрд. долл. в месяц, увеличивая ежеквартально объем сокращения еще на 10 млрд., пока не будут достигнуты темпы 50 млрд. долл. в месяц. Сокращение баланса, который сейчас составляет 4,5 трлн. долл., будет происходить за счет отказа от реинвестирования средств от погашения государственных облигаций, которые сейчас находятся в портфеле ФРС – продаж на вторичном рынке не будет.

ЕЦБ

ЕЦБ за 2 года действия программы количественного смягчения увеличил баланс более чем в два раза с 2,1 до 4,3 млрд. евро. В апреле 2017 объем активов ЕЦБ превысил активы ФРС США. Программа заканчивается 31 декабря 2017. Ожидается, что планы на 2018 год ЕЦБ прояснит во время ближайшего заседания 26 октября или на следующем – 14 декабря. Базовый сценарий – ЕЦБ с января следующего года уменьшит покупки облигаций с 60 до 40 млрд. евро в месяц и продлит программу еще на 6 или 9 месяцев.

Банк Японии

На последнем заседании Банка Японии было утверждено продолжение покупки активов прежними темпами на 80 трлн. иен в год (примерно 700 млрд. долл. в год или 60 млрд. долл. в месяц) государственных облигаций и на 6 трлн. иен в год ETF. Активы Банка Японии сравнялись с балансом ФРС США, превысив в сентябре 4,5 трлн. долл. Проблема в том, что из-за ухудшения ликвидности, японскому регулятору все труднее покупать на вторичном рынке. Последние несколько месяцев он выполнял план покупок менее чем на 50%.

Банк Англии

Банк Англии завершил программу покупки активов в январе 2017 года. По текущему курсу выкупленные Банком Англии активы оцениваются в самую маленькую сумму среди пятерки центробанков – всего 577 млрд. долл. Из-за ускорения инфляции почти до 3%, новое QE сейчас не рассматривается. В руководстве BOE набирают силу настроения повысить ставку.

Швейцарский Национальный Банк

Швейцарский Национальный Банк с 2012 года проводил валютные интервенции, борясь с укреплением местной валюты. На выручку от продажи франков он покупал иностранные активы, увеличив свой баланс за 6 лет с 350 до 800 млрд. долларов. На фоне повышения ставки ФРС и ожиданиях ужесточения монетарной политики в еврозоне, франк девальвировался по отношению к евро с начала года на 7%. В сентябре регулятор заявил, что франк больше не является глубоко переоцененным. В августе и сентябре интервенции на валютном рынке не проводились, и рост баланса SNB приостановился.

Отталкиваясь от рыночных прогнозов действий ЕЦБ, закладывая постепенное сокращение объемов скупки гос. облигаций в Японии и прекращение валютных интервенций Швейцарским национальным банком, поступление денег от мировых центробанков на глобальный финансовый рынок сократится почти втрое в начале 2018 года до 70 млрд. долл. в месяц и обнулится во второй половине следующего года.

Ежемесячное изменение совокупных активов ФРС США, ЕЦБ, Банка Японии, Банка Англии и Швейцарского национального банка, млрд. долл.

Источник: Bloomberg, расчеты УК Арикапитал

Выводы

На наш взгляд, когда сокращение баланса ФРС достигнет планового объема 50 млрд. долл. в месяц это будет само по себе существенным фактором влияния на рынок. Безработица на минимуме с 2000 года, и рост зарплат на максимуме с 2009 года сделают ФРС США невосприимчивой к проблемам финансовых инвесторов, если они начнутся на фоне ужесточения монетарной политики. А с учетом действий ЕЦБ и других центробанков, параллельное сворачивания стимулирования будет очевидным game changer – фактором изменения конъюнктуры рынков в начале 2018 года.

На первоначальном этапе возможна ситуация, когда уменьшение спроса на US Treasuries приведет к росту их доходности при сохранении по инерции устойчивых доходностей в развивающихся странах, что может еще больше сократить спрэды и премию за риск. Но выросшие доходности американских гос. облигаций с учетом приближения процентных ставок в США к уровню, на котором ФРС планирует завершить цикл повышений, привлекут к себе покупателей. Развивающиеся рынки ждет отток капитала в условиях, когда во многих странах уровень зависимости от долгового финансирования достиг многолетних максимумов.

Прогнозировать точно момент начала коррекции трудно. Возможно, продажи начнутся по факту уменьшения притока денег центробанков. Но не исключено, что катализатором распродажи станут заседания ЕЦБ или Банка Японии, на которых будут приняты решения о сворачивании программ QE. Мы рекомендуем оставаться в защитной позиции, и в случае роста доходности UST использовать это как повод для покупки долларовых долговых активов с высоким кредитным рейтингом.