Март 2017. Взгляд на долговой рынок

Начало 2017 года складывается удачно для инвесторов в облигации. Несмотря на ускорение инфляции и ужесточение риторики ФРС США, цены на американские государственные облигации стабилизировались после обвала в конце прошлого года. Этого оказалось достаточно для того, чтобы прошлогодние фавориты – Россия и Бразилия продолжили рост, на перепроданные рынки Мексики и Турции начали возвращаться западные инвесторы.

На наш взгляд, в ближайшие месяцы эта тенденция может продолжиться. Долгосрочный тренд на снижение долларовых доходностей остается в силе. Это делает привлекательным покупку еврооблигаций эмитентов, доходности по которым выросли относительно уровней середины прошлого года, либо чье финансовое состояние улучшилось благодаря конъюнктуре сырьевых рынков.

Взгляд на глобальный долговой рынок

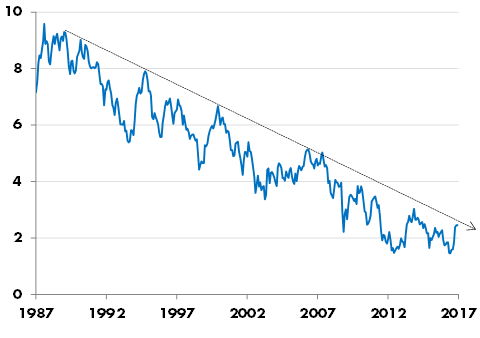

Американский рынок облигаций показал в начале 2017 года неожиданную устойчивость на фоне ралли в акциях и резкого роста инфляции. Потребительские цены в США выросли в январе на 2,5% в годовом выражении, превысив прогнозы аналитиков и показав самые быстрые темпы роста за последние пять лет. По сравнению с началом года вероятность того, что ФРС как минимум трижды повысит ставку в 2017 году выросла с 39% до 57%, новое повышение ставки должно состояться уже на ближайшем заседании 15 марта. Однако, после скачка по доходности с 1,6% до 2,6% за период с октября по середину декабря прошлого года, дальнейший рост доходности натолкнулся на психологически важный уровень сопротивления, что с точки зрения технического анализа стало подтверждением сохранения в силе 30-летнего тренда. С начала 2017 года по 4 марта доходность по 10-летним US Treasuries выросла на незначительные 3 базисных пункта – с 2,45% до 2,48% годовых, а по 30-летним UST не изменилась, оставшись на уровне 3,07% годовых.

Для развивающихся рынков облигаций сформировался на редкость благоприятный фон: на фоне стабилизации ситуации на главном в мире долговом рынке, кредитное качество сырьевых экономик, таких как Россия и Бразилия выросло благодаря более высоким ценам на нефть, железную руду и другие commodities. Несырьевые страны, такие как Мексика и Турция, решили проблему девальвирующихся валют за счет повышения процентных ставок, после чего на локальных валютных и облигационных рынках началось настоящее ралли.

Динамика доходности по 10-летним US Treasuries

Источник: Bloomberg

В последнее время возможный слом долгосрочного тренда на снижение долларовых ставок и переход глобального долгового рынка в новый «медвежий» тренд стали центральной темой дискуссии портфельных управляющих.

Какие факторы помогли в начале года американскому рынку облигаций развернуть негативную динамику последних месяцев 2016 года? Главным событием, на наш взгляд, стала нормализация инфляционных ожиданий. Долгосрочные инфляционные ожидания в США начали расти год назад с пост-кризисного минимума 1,2%, в начале декабря 2016 года достигли 2%, и с тех пор остаются в узком диапазоне 2-2,1%. Похоже, что ожидания будущей инфляции в США «заякорились» вокруг долгосрочных средних темпов роста заработной платы. Участники рынка перестали рассчитывать на дефляционный вклад цен на нефть, и в то же время не увидели в прошедшем подорожании commodities серьезного риска повышения цен для потребителей.

Вторым фактором стала нормализация спроса и предложения американских гос. облигаций. На протяжении 2016 года Китай сократил свой портфель US Treasuries на рекордный объем - 188 млрд. долл. К продаже наиболее ликвидных и сохранивших свою стоимость активов прибегли такие нефтедобывающие страны как Мексика (сокращение в 2016 году портфеля US Treasuries на 25,1 млрд. долл.), Норвегия (-16,6 млрд. долл.), Саудовская Аравия (-16,1 млрд. долл.). Сокращение оттока капитала из Китая и снижение бюджетного дефицита в странах Персидского Залива способствуют сохранению золотовалютных резервов этих стран и может побудить их к восстановлению позиций в US Treasuries. В январе спекулятивные инвесторы нарастили короткие позиции в US Treasuries до беспрецедентного объема. Однако проданные иностранными центробанками и местными хедж-фондами бумаги выкупили «real money» инвесторы – консервативные паевые и пенсионные фонды. Другая статистика показывает, что спрос этой категории инвесторов в конце прошлого года возрос, в особенности в отношении наиболее долгосрочных облигаций.

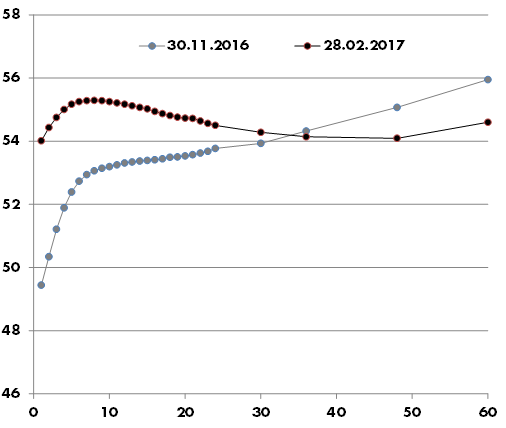

Интересная картина складывается на сырьевом рынке. В то время как спотовые цены на нефть продолжили рост благодаря устойчивому спросу и дисциплинированному сокращению добычи странами ОПЕК, долгосрочные контракты на поставку нефти через 2-5 лет заключаются по ценам даже ниже, чем были перед заседанием ОПЕК в конце ноября прошлого года. Это отражает, с одной стороны активность нефтяных компаний, не ждущих дальнейшего роста цен и хеджирующих свою будущую выручку, с другой стороны опасения по поводу того, что соглашение между ОПЕК и Россией вновь закончится в борьбе за долю рынка, особенно с учетом того, как активно начали увеличивать нефтедобычу не участвующие в картельном соглашении американские нефтепроизводители.

Цены на форвардные контракты на нефть марки WTI перед заседанием ОПЕК и по состоянию на 28.02.17 (по оси X – срок исполнения контракта в месяцах)

Источник: Bloomberg

Мы укрепились во мнении, высказанном в декабрьском обзоре – рост доходностей по US Treasuries стоит использовать для покупки подешевевших долгосрочных долларовых облигаций. Два месяца назад мы допускали возможность дальнейшего увеличения доходности по 10-летним US Treasuries до 3,0% годовых, но устойчивость рынка американских гос. облигаций в условиях столь сильно негативного для них новостного фона говорит о возможном развороте траектории и раньше.

Более вероятным теперь выглядит снижение доходности с текущего уровня в район 2%. Несмотря на высокую вероятность тройного повышения ставки ФРС США в этом году, нет оснований для пересмотра 3% верхней границы, где будет ставка в конце повышательного цикла, что делает долгосрочные облигации с максимальным рейтингом надежности AAA, торгующиеся сейчас с доходностью 3,1-3,5%, достаточно привлекательным активом.

Не исключено, что до конца года траектория повышения процентных ставок будет еще раз пересмотрена. В декабре 2016 года, когда на последнем заседании ФРС США повысила ключевую ставку на 0,25%, главной новостью стало не само повышение, а изменение прогноза количества повышений в 2017 году с двух до трех. Возможно, тогда инвесторы поторопились расценить простое изменение количества точек (по итогам заседания все члены ФРС представляют свой прогноз изменения ставки на горизонте последующих нескольких лет, и на основании их прогнозов публикуется так называемый точечный график – dots graph) как ужесточение политики всего комитета. Такое мнение недавно высказал в интервью Morningstar Laird Landmann, управляющий крупным американским облигационным фондом Metropolitan West Total Return. Он сказал: «мы должны помнить, что данные точки значительно искажены горсткой региональных управляющих ФРС, которые всегда занимают немного более жесткую позицию и всегда были «ястребами». В действительности, единственные точки, которые имеют значения, это точки Джанет Йеллен, и её точки по прежнему указывают на два повышения (в 2017 году)».

Выводы

С учетом изложенных факторов мы считаем в ближайшее время оптимальной стратегией покупку средне- и долгосрочных облигаций качественных эмитентов, в особенности с потенциалом сокращения премии по отношению к безрисковой кривой.

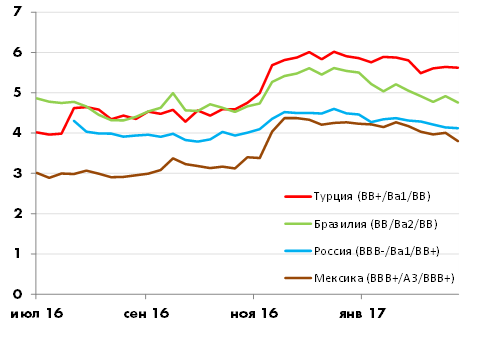

Динамика доходности по 10-летним суверенным еврооблигациям, номинированных в долларах США

Источник: Bloomberg

Среди крупных развивающихся стран с похожим кредитным профилем Россия показала лучшую динамику за последние 6-9 месяцев. Доходность по 10-летним еврооблигациям Russia-26 практически вернулась на уровень лета прошлого года к 4% годовых. Это заставляет инвесторов искать более привлекательные активы в других странах. Например, 10-летние еврооблигации Мексики, рейтинг которой по версии агентства Moody’s на 4 ступени выше чем у России, летом 2016 года торговались с доходностью 3,2%, а сейчас – почти на уровне России 3,8-4%. Наиболее привлекательным рынком, по нашему мнению, является Турция. Из-за высоких политических рисков её суверенные еврооблигации, а также займы крупнейших корпоративных эмитентов торгуются на уровнях, не соответствующих все еще высокому кредитному рейтингу – BB+ (аналогичному российскому по версии агентства Moody’s). Доходность по выпуску Turkey-26 относительно летнего минимума 3,97% поднималась в декабре-январе на 2% до 6%.

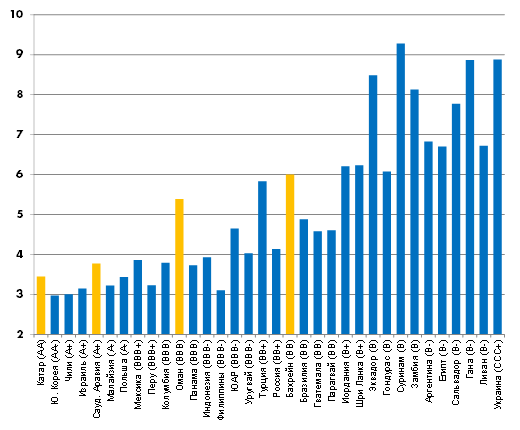

Интересным вложением могут оказаться еврооблигации стран Персидского залива. Из-за длительного отсутствия на рынке до 2016 года и одновременного выхода на рынок сразу многих эмитентов, доходности по их обязательствам соответствуют суверенным заемщикам с рейтингом на 3-4 ступени ниже. Благодаря росту цен на нефть и сокращению государственных расходов такие страны как Саудовская Аравия или Оман могут в ближайшие годы вернуться к привычной модели сбережений, сократить привлечение на долговом рынке, и ощущающийся сейчас навес предложения превратится в дефицит инструментов из данного региона.

Доходность по 10-летним суверенным еврооблигациям, номинированных в долларах США по состоянию на 03.03.17 (страны проранжированы по среднему кредитному рейтингу, выделены оранжевым цветом нефтедобывающие государства Персидского залива)

Источник: Bloomberg

Сдерживающими факторами для реализации позитивного сценария на глобальном рынке облигаций остаются риск экономического кризиса в Китае и выход из под контроля инфляции в США. Относительно Китая, несмотря на внешние успехи властей в борьбе с оттоком капитала, сложно сказать, окончательный ли это успех или временный. Прогнозирование развития ситуации в США осложнено неопределенностью политики нового президента Дональда Трампа. Эти и другие риски еще могут испортить настроение инвесторам в течение года, но, наш взгляд, уделить им повышенное внимание стоит в случае существенного роста цен на облигации от текущих уровней.