Май 2017. Взгляд на долговой рынок

В апреле на глобальном долговом рынке сохранился оптимизм вопреки ужесточению монетарной политики ФРС США, снижению цен на нефть и негативным событиям на политической арене развивающихся стран. Индекс Bloomberg Emerging Market Composite Bond вырос за первые четыре месяца 2017 года на 4,75%, что соответствует 15% в годовом выражении - один из лучших результатов для этого временного промежутка за всю историю индекса. Премия за кредитный риск сократилась до многолетнего минимума.

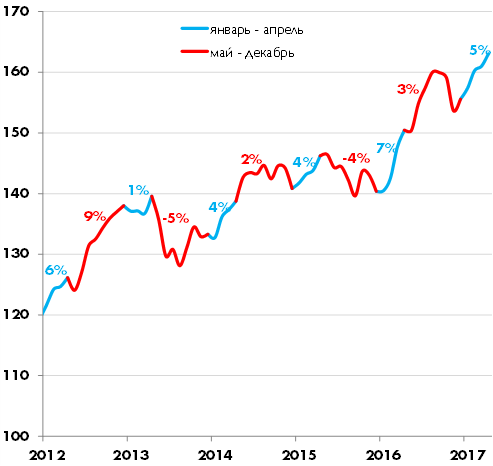

Насколько высок риск «майской коррекции» в этом году? Динамика облигационного индекса показывает, что за последние 5 лет портфель еврооблигаций emerging markets приносил с января по апрель 75% годового дохода, после чего в оставшиеся 8 месяцев доходность резко снижалась, а дважды в 2013 и 2015 году удержание портфеля было убыточным предприятием, купонный доход полностью «съедался» отрицательной переоценкой. Каждый раз, когда спрэд между доходностью эмитентов из развивающихся стран к безрисковым US Treasuries приближался к текущим 250 базисным пунктам, происходила существенная коррекция.

С нашей точки зрения, это два сильных индикатора перегретости рынка и сигнала к сокращению рисков и ухода в «защитную позицию» в облигационном портфеле.

Взгляд на глобальный долговой рынок

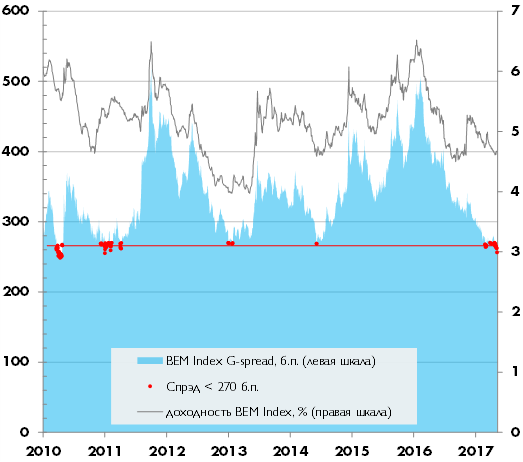

С начала года по конец апреля диверсифицированный портфель еврооблигаций Emerging markets заработал, согласно индексу Bloomberg Emerging Market Composite Bond, около 5%. Не считая 2016 год, это лучший старт года с начала расчета индекса в 2010 году. В первом полугодии 2016 года еврооблигации обоснованно восстанавливались после предшествующих бразильского кризиса и распродажи облигаций нефтяных, а также горнодобывающих компаний, но в 2017 год развивающиеся страны вошли уже на высоких ценовых уровнях. В начале 2016 года средняя доходность облигаций, составляющих BEM Индекс, достигала 6,5% годовых – максимума с 2009 года. К маю этого года она опустилась до 4,5%. С меньшей доходностью еврооблигации EM торговались только в начале 2013 года, перед тем, как тогдашний руководитель ФРС США Бен Бернанке объявил о подготовке к сворачиванию программы количественного смягчения (QE). Премия за кредитный риск развивающихся стран (как разница между доходностью их облигаций и US Treasuries) сократилась за последние 15 месяцев вдвое с 500 до 250 базисных пунктов, своего многолетнего минимума.

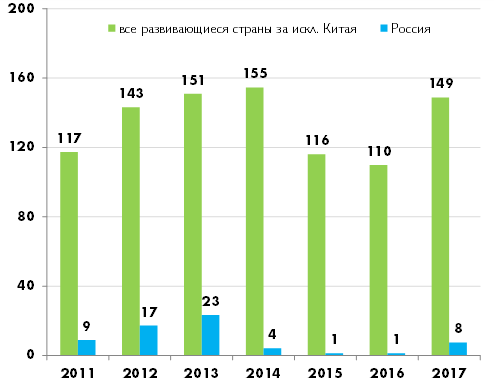

За первые четыре месяца эмитенты из развивающихся стран разместили еврооблигации на 149 млрд. долл., на 35% больше чем за аналогичный отрезок времени 2016 года. Общий объем выпусков в обращении достиг рекордного уровня – 1,4 трлн. долл., на 260 млрд. долл. больше чем в начале 2016 года. Даже российские эмитенты, отсутствовавшие на рынке последние три года, провели размещения на 7,6 млрд. долл., почти столько же как в первые четыре месяца «докризисного» 2011 года.

Такому оптимизму инвесторов трудно найти фундаментальное обоснование, в условиях когда резко упали цены на нефть, со стороны ФРС появились новые сигналы к ужесточению монетарной политики, а в ряде развивающихся стран в очередной раз обострилась политическая ситуация.

Объем размещений еврооблигаций эмитентами из развивающихся стран с января по апрель соответствующего года, млрд. долл.

Источник: Bloomberg

Политика ФРС США

После повышения 15 марта ключевой ставки на 0,25% до 0,75-1%, члены комитета по денежной политике ФРС США продолжили готовить рынок к дальнейшему ужесточению политики. За последние несколько недель вероятность очередного повышения ставки на июньском заседании выросла с 50% до 90%. Инвесторы подготовились также к третьему за этот год повышению ставки в сентябре и сфокусировались на новой проблеме – возможному началу сокращения принадлежащих ФРС государственных облигаций, приобретенных на открытом рынке в рамках программы количественного смягчения в 2008-2014гг. На текущий момент на балансе ФРС находятся облигации на 4,5 трлн. долл. Со стороны руководства ФРС прозвучали первые заявления о возможности начать сокращение портфеля уже в конце этого года и в перспективе сократить его вдвое.

10 мая федеральный банк Канзас сити опубликовал исследование, согласно которому сокращение портфеля на 675 млрд. долл. в течение двух лет эквивалентно дополнительному повышению ставки на 0,25%. Т.е. если ФРС решится распродать (или погасить без реинвестирования) US Treasuries более чем на 2 трлн. долл., это будет равнозначно дополнительному повышению ставки почти на 1%

Нефть не оправдывает ожиданий инвесторов

После заключения странами ОПЕК и Россией соглашения об ограничении нефтедобычи в декабре 2016 года мировые цены на нефть на короткий момент резко выросли, на какой-то момент опередив прогнозы аналитиков. На 1 января стоимость Brent составляла 56,8 долл. против консенсусного прогноза в 50 долл. за баррель. Но к концу первого квартала цена опустилась до прогнозного уровня 52 долл. за баррель, а в начале мая ниже 49 долл. за баррель, в то время как аналитики ожидали продолжения плавного роста к 55 долл. Из более чем 40 экспертов, предоставляющих агентству Bloomberg прогнозы цен на нефть, по состоянию на 10 мая только у одного прогнозная цена на конец второго квартала ниже 50 долл. за баррель. Форвардные цены на североамериканский сорт нефти WTI подешевели еще сильнее, например, 2-летний контракт с начала года подешевел на 15% до минимума с апреля 2016 года.

Индекс сырьевых товаров Bloomberg Commodities по сравнению с февральским максимумом опустился на 8% и фактически вернулся на уровень годичной давности.

Геополитические риски нарастают

В апреле рейтинговые агентства Fitch и Standard&Poor’s лишили ЮАР рейтинга инвестиционного уровня, понизив его с BBB- до BB+ после того, как президент страны Джейкоб Зума отправил в отставку считавшегося высоким профессионалом министра финансов Правина Гордана и назначил на его пост не имеющего опыта работы в финансовой сфере министра внутренних дел.

В Турции 15 апреля прошел референдум по конституционной реформе, по итогам которого действующий президент Таип Реджит Эрдоган расширил свои полномочия. Некоторые западные СМИ расценили его итоги как откат назад от 93-летнего демократического развития Турции.

По Бразилии прокатилась новая волна протестов на фоне того, как правительство начало рассматривать законопроект о пенсионной реформе. Сокращение расходов на пенсионеров жизненно важно для того, чтобы остановить галопирующий рост бразильского государственного долга, который в этом году приблизится к 80% ВВП. Однако, 70% бразильцев отрицательно относятся к реформе, что особенно рискованно в преддверии новых президентских выборов в 2018 году.

Что может послужить причиной новой коррекции на рынке еврооблигаций Emerging Markets?

С точки зрения технического анализа сигналом к развороту рыночной конъюнктуры становится сокращение спрэда между доходностью EM Облигаций и US Treasuries ниже 270 б.п. За последние 7 лет такое сжатие премии за риск четыре раза приводило к распродаже в следующие 2-6 месяцев, в результате которой спрэд расширялся как минимум на 100 б.п.

Премия за риск (G-spread) по облигациям развивающихся стран, входящих в BEM Index

Источник: Bloomberg

В последние годы на рынке еврооблигаций EM наблюдался сильный сезонный фактор. 75% годового дохода приносило удержание портфеля облигаций в первые четыре месяца, после чего доходность снижалась, а в 2013 и 2015 годах и вовсе оказывалась отрицательной по итогам оставшихся восьми месяцев. По всей видимости, притоки в начале, и оттоки - в конце года в фонды, инвестирующие в развивающиеся страны, влияют на рынок сильнее, чем в других сегментах.

Динамика индекса Bloomberg Emerging markets, Total return

Источник: Bloomberg

Фундаментальными предпосылками для коррекции в последние годы чаще всего становилось падение цен на сырьевые товары (в конце 2014 и конце 2015 года) или ужесточение политики ФРС США (в мае 2013 и ноябре 2016 года).

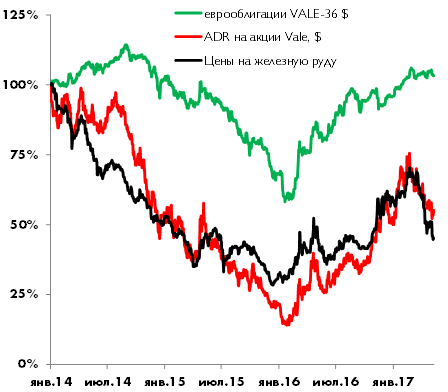

От локального максимума, достигнутого в феврале 2017 года, индекс Bloomberg Commodities снизился на 8%, что пока несопоставимо меньше, чем его 30% обвалы в 2014 и 2015 годах. Инвесторы в акции, которые обычно более чутко реагируют на изменение конъюнктуры сырьевого рынка, уже подвергли распродаже акции металлургических и горно-добывающих компаний. Например, крупнейший производитель железной руды бразильская компания Vale и крупнейший мировой производитель бриллиантов Anglo American потеряли за февраль-апрель порядка 30% от своей рыночной капитализации. Депозитарные расписки на акции российских компаний Лукойл, Норильский Никель, Северсталь подешевели почти на 20%.

Возможно дальнейшее снижение цен на нефть и сырьевые товары еще на 5-10% приведет к аналогичной реакции облигационных инвесторов, особенно в компаниях с высоким уровнем долговой нагрузки. Такое снижение вполне может произойти в случае сокращения спроса со стороны Китая, власти которого в последнее время всерьез озаботились быстрым ростом цен на недвижимость и растущим левериджем в экономике.

Динамика цен на железную руду, котировок ADR на акции Vale и еврооблигаций VALE-36 (01.01.2014 = 100%)

Источник: Bloomberg

Что касается политики ФРС, то с учетом снизившихся в последнее время цен на сырьевые товары, вероятность неожиданного для рынка дополнительного ужесточения политики также уменьшилась. Данный риск станет более актуальным в случае возобновления роста нефти и других commodities. Тогда дальнейшее ужесточение политики, например, агрессивное сокращение баланса Федрезерва вызовет выход наверх доходностей по долгосрочным облигациям из бокового коридора (2,3-2,6% по 10-летним UST и 2,9-3,2% по 30-летним US Treasuries). Вряд ли облигации эмитентов из развивающихся стран смогут удержаться на прежних ценовых уровнях за счет дальнейшего сокращения премии за риск.

Резюме

В каких активах переждать возможный период волатильности в облигациях emerging markets? На наш взгляд, с учетом близкого к многолетнему минимуму спрэда между еврооблигациями emerging markets и UST, мы рекомендуем сокращать позиции в длинных облигациях EM и перекладываться в долларовые облигации с максимальным рейтингом надежности. Такая стратегия, по меньшей мере, может послужить недорогой страховкой до момента, пока цены на commodities восстановятся после недавнего необъяснимого падения. А если за этим падением стоят какие-либо серьезные фундаментальные факторы, например, ухудшение экономической конъюнктуры в Китае, доходность по безрисковым долларовым долговым активам вновь пойдет к минимумам, в то время как облигации EM подвергнутся глубокой распродаже.